Интересующиеся криптовалютой люди хотя бы раз слышали или видели в тематических статьях аббревиатуру DeFi, но для массового потребителя она всё ещё остаётся чем-то малоизвестным и сложным для понимания — даже несмотря на бурный рост этого сектора рынка в последние два года.

Чтобы вы смогли лучше разобраться в этой теме, редакция Покерофф собрала в одну статью максимально простые и понятные детали по поводу DeFi. Надеемся, что этот текст вам поможет.

Что такое и зачем нужны децентрализованные финансы?

DeFi — от английского «decentralized finance», что переводится как «децентрализованные финансы» — это общее название сервисов и приложений, работающих на блокчейне. Систему DeFi формируют цифровые активы, открытые протоколы, децентрализованные приложения и смарт-контракты — заключение сделки с криптовалютой, которая выполняется автоматически в указанный срок по зафиксированным ранее условиям.

В отличие от централизованных финансов, зависящих от какой-то центральной организации — банка, государства, регулятора и других структур — в DeFi практически все финансовые сделки происходят напрямую между пользователями.

Основная фишка DeFi — использование протоколов с открытым исходным кодом. За счёт этого у децентрализованных сервисов и приложений фактически нет реального собственника кода, ведь он доступен всем для просмотра и изменения, поэтому сервисы остаются бесплатными и не контролируются извне.

По данным DefiPlus.com основным блокчейном для DeFi на данный момент является Ethereum — на 14:00 МСК 27 ноября 2021 общая сумма средств в децентрализованных финансах превышает 103 миллиарда в долларах США (9,7M ETH или 222K BTC по актуальному курсу).

Будучи в своей задумке альтернативой традиционным финансовым институтам, DeFi используется людьми для множества целей — самые популярные из них:

- Торговля через децентрализованные биржи и площадки — здесь сайт или приложение является инструментом для транзакций, не влияя на них, не контролируя и не сохраняя персональные данные людей;

- Кредитование — на DeFi-площадках (MakerDAO, Compound и других) пользователи могут давать и брать в долг под процент друг у друга. В основном площадки в данном случае дают доступ к функционалу, по которому люди самостоятельно устанавливают условия, однако в некоторых случаях MakerDAO и другие выступают в роли банков, дающих доступ к кредитованию абсолютно всем без особых условий;

- Пассивный заработок на вкладах — упомянутый выше Compound и аналоги позволяют людям делать инвестиционные вклады в криптовалюте с получением годовых процентов за оборот средств. При этом снять вклад можно в любой момент, а забрать его площадки или другие люди не могут;

- Выпуск токенов-акций — цифровых акций компаний или проектов, которым требуется привлечь инвестиции;

- Создание протоколов обмена для моментальной конвертации криптовалют друг в друга без комиссий и потерь.

Главным плюсом DeFi является доступность для всех. В противовес банковскому сектору, DeFi-площадки и сделки на них не требуют от людей предоставлять какие-либо персональные данные, подтверждать доход, отчитываться перед каким-то регулятором и платить большие комиссии за работу системы.

Главный минус же общий для криптовалютной сферы — высокая волатильность, которая является обратной стороной децентрализации. Из-за того, что финансы в этой системе никем не контролируются и не регулируются, кредитование может приносить убытки тому, кто даёт в долг, или становиться недоступным к выплате для того, кто в долг берёт.

Плюсы и минусы DeFi

| Плюсы | Минусы |

| Отсутствие привязки к банку, госоргану или иной контролирующей организации, а также обеспечения фиатом | Честность участников сделки не проверяется |

| Все могут совершать сделки и работать с активами без особых условий | Отсутствие защиты от спекулянтов и мошенников |

| Возможность взять кредит в любой момент у человека | Волатильность валют, ведущая к изменению ценности активов |

| Инструменты для получения пассивного дохода на инвестициях и вкладах | Нет гарантии сохранности вложений |

| Открытый исходный код | Низкий уровень безопасности в приложениях |

| Можно использовать или самом создать протоколы для быстро конвертации криптовалют | Нет возможности перевести криптовалюты в фиат напрямую |

DeFi позволяет зарабатывать?

За последние два года ситуация на Земле настолько сильно изменилась в плане доступности ресурсов и движения финансовых потоков, что число людей, идущих за заработком в криптовалютную сферу и DeFi в частности, стало расти в геометрической прогрессии.

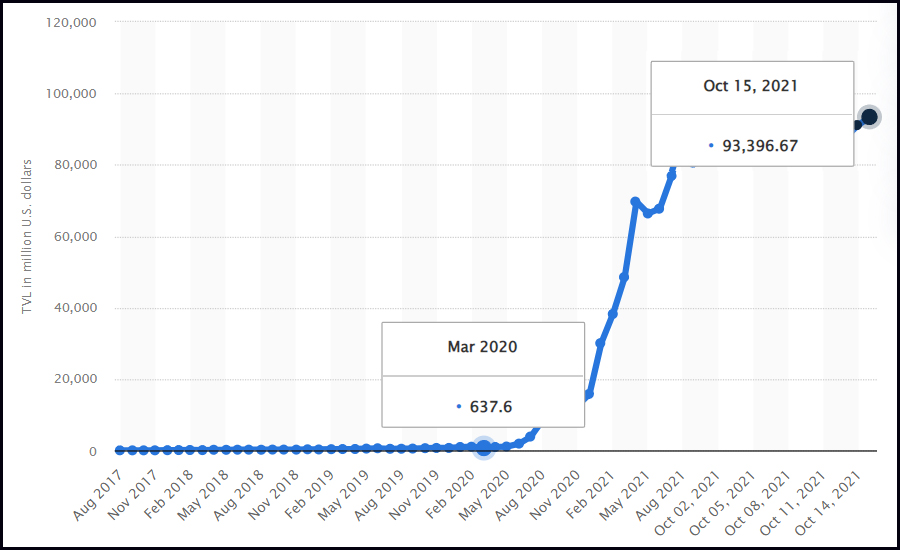

Так, по данным сайта statista.com с марта 2020 по 15 октября 2021 (когда последний раз была зафиксирована статистика) объёмы криптовалюты, которая находится в DeFi в мире, выросли в 145 раз — с 637 миллионов долларов до 93 миллиардов долларов.

DeFi позволяет людям получать прибыль в криптовалюте четырьмя основными способами.

Способ #1: сделки с токенами DeFi

В данном случае покупку токена можно считать вложением — вы приобретаете какое-то количество монет, оборот которых происходит только на DeFi-платформах, сохраняете их на любом промежутке времени и продаёте в случае, когда это даёт вам прибыль.

Проблема этого способа в том, что рынок DeFi-токенов, создаваемых людьми в частном порядке и имеющих минимальные объемы на рынке, очень быстро растёт, множество дешевых монет обнуляются, а предугадать, какая из них выстрелит, крайне сложно.

Поэтому главный минус такого пути заработка — практически нулевая гарантия того, что купленный вами токен действительно вырастет и его продажа будет прибыльной.

Способ #2: ссуды с заработкам на процентах

Этот способ гораздо надёжнее простых сделок, хотя и имеет свои подводные камни. Осуществляется он просто:

- Вы вкладываете криптовалюту, например, Ethereum в залоговый токен или создаёте обеспеченную вашими активами кредитную позицию на специализированной площадке, указывая процент и срок, на которые готовы предоставить их в пользование. Сейчас всё больше пользователей используют для этого смарт-контракты;

- Пользователь площадки занимает эту позицию или преобратает токен;

- По истечению срока сделки человек самостоятельно переводит вам размер кредита вместе с процентами, а если вы работали через смарт-контракт, то с его счета на ваш автоматически переводится сумма кредита с учетом процента.

Этот метод позволяет зарабатывать небольшие стабильные суммы, если вы пользуетесь им регулярно, но имеет две серьёзных проблемы:

- При сделке без смарт-контракта никто не поможет вам получить деньги и проценты в случае, если кредитуемый человек решит не возвращать их сам. Даже в случае со смарт-контрактами нет гарантии, что он не переведёт все средства со счёта, на который брал кредит, в иное место и не пропадёт после этого;

- Волатильность криптовалюты может привести к тому, что даже вернув кредит с процентами вы останетесь в убытке. При этом может быть и обратный вариант: например, валюта вырастет настолько, что человек не сможет вернуть вам такую сумму.

Наиболее безопасными для выдачи ссуд являются стейблкоины — криптовалюта, привязанная по курсу к фиату. Прибыль от их кредитования не будет большой, зато активы будут защищены от рисков, связанных с волатильностью.

Способ #3: инвестирование в проекты на DeFi

Кроме покупки токенов, вы можете вкладывать свои средства в различные проекты, разрабатываемые людьми на базе DeFi под процент от прибыли проекта.

Это рискованный метод, поскольку предсказать успех большинства проектов сложно, но при грамотном инвестировании он может принести вам хорошие дивиденды.

Однако, с ростом конкуренции на децентрализованном рынке у инвестирования в проекты появилась ещё одна проблема — высокий порог вхождения, когда для участия в проекте требуется вкладывать суммы в криптовалюте, эквивалентные нескольким тысячам долларов.

Способ #4: получение процентов от замороженных средств

Пожалуй, самый простой и надёжный способ получения пассивного дохода с передачи имеющихся в вашем распоряжении токенов на хранение с заморозкой суммы и получением вознаграждения за это в аналогичных монетах.

Каждый участник стейкинга поддерживает деятельность системы блокчейна, выступая валидатором транзакций в сети. Здесь право подтвердить транзакцию напрямую связано с тем, сколько монет человек хранит в кошельке — а не кто быстрее решил задачу, как в майнинге.

Главный плюс стейкинга — стабильность получения прибыли, которая начисляется автоматически без участия человека.

Главный минус — прибыль от стейкинга может быть начислена лишь спустя очень долгое время после заморозки средств. Например, стейкинг Ethereum на Binance рассчитан на более чем 2 года непрерывной заморозки актива без возможности вывести его.

DApps — это тоже DeFi?

Многие кошельки и криптовалютные сервисы сегодня предлагают пользователям интеграцию с децентрализованными приложениями (DApps), которые работают на блокчейне с использованием смарт-контрактов.

Хотя DApps являются одним из составных элементов DeFi, у них есть серьёзные отличия от других элементов системы:

- Если DeFi-платформы и сервисы являются некоммерческими и полностью свободными от регуляторов, то DApps зачастую разрабатываются в коммерческих целях и имеют собственников;

- DApps используются не только как пространство для оборота финансов — среди них есть веб-браузеры, образовательные, игровые, гемблинговые и иные приложения.

- DeFi-платформы не работают без доступа к глобальному блокчейну, в то время как DApps могут работать обособленно — например, в P2P-системе через локальный сервер для нескольких компьютеров.

Самое главное, что DApps дают зарабатывать кому-то, кроме создателей — как и в случае со скачиванием приложений через Google Play или App Store, пользователь является лишь клиентом.

ТОП-5 платформ на DeFi

По данным DeFiPulse.com, на конец ноября 2021 наиболее активными и популярными в мире являются 126 платформ, из которых 116 работают исключительно на блокчейне Ethereum, 7 — на Ethereum-Polygon, 2 только на Polygon и 1 на Bitcoin.

В ТОП-5 с наибольшим объемом активов входят:

- MakerDAO — децентрализованная кредитная платформа на блокчейне Ethereum. Имеет активов на $18,2B;

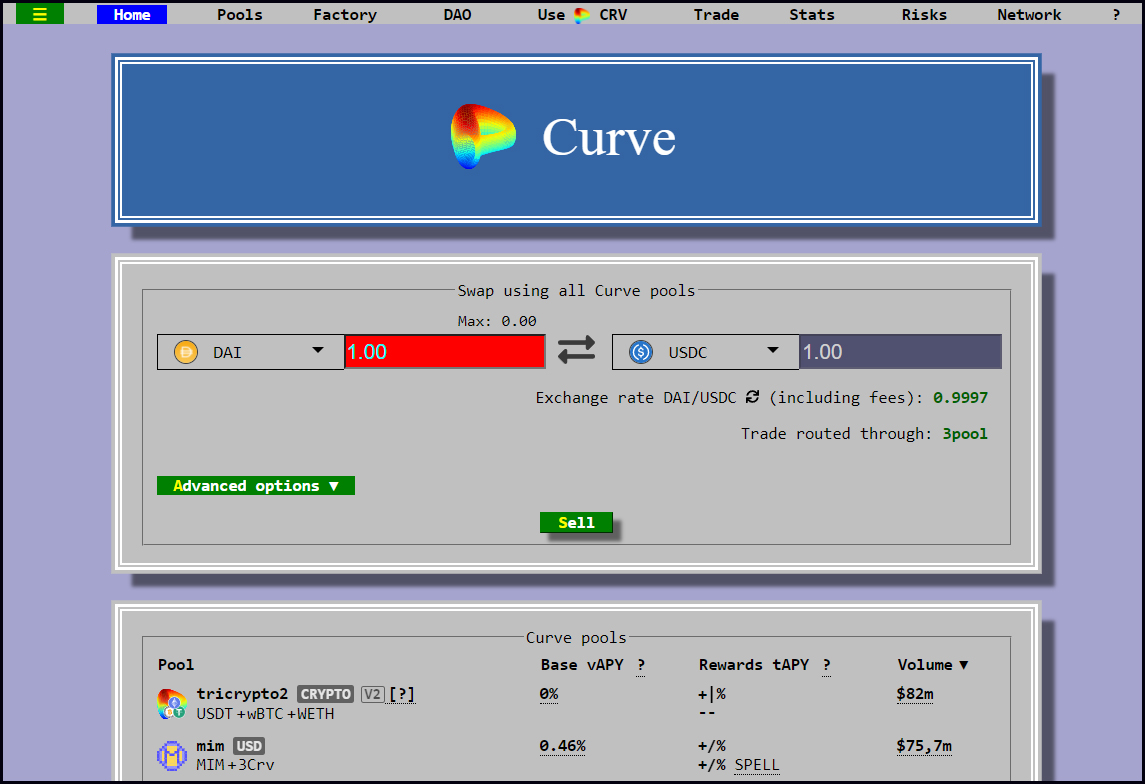

- Curve Finance — децентрализованная криптобиржа на блокчейнах Ethereum и Polygon, специализирующаяся на торговле стейблкоинами. Имеет активов на $14,8B;

- Aave Protocol — децентрализованный открытый протокол на блокчейнах Ethereum и Polygon, позволяющий осуществлять кредитные сделки. Имеет активов на $12B;

- InstaDApp — умный кошелёк, созданный для управления активами DeFi-платформ на блокчейне Ethereum. Имеет активов на $11,8B;

- Compound — алгоритмический протокол на блокчейне Ethereum, созданный для работы с кредитами и получения прибыли от вкладов в пул Compound. Имеет активов на $11,5B.

Поскольку особенность DeFi-систем в том, что у них нет центрального регулятора, то и сайтов, через которые можно делать всё (как, например, у Binance) они зачастую предложить не могут — только лендинги со ссылками на связанные сервисы, криптобиржи и расширения. В этом кроется одна из глобальных проблем децентрализации, тормозящих переход пользователей к использованию DeFi — чтобы найти нужные и удобные приложения, работающие с конкретной платформой и определённым кодом, нужно потратить время на поиск и изучение.

Как начать пользоваться сервисами и приложениями DeFi

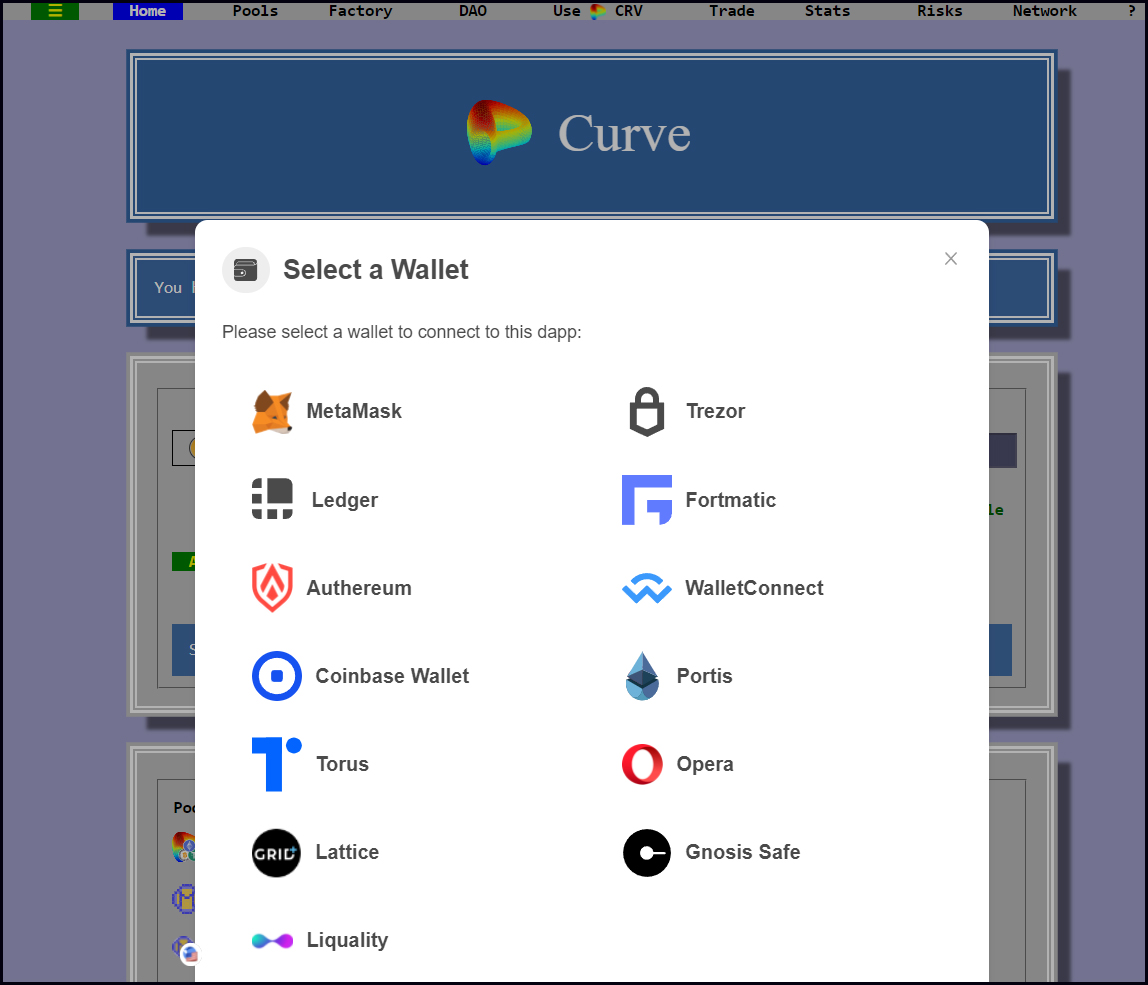

У большинства DeFi-платформ старт работы выглядит одинаково: при переходе к приложению или сервису от вас потребуется авторизация при помощи криптовалютного кошелька. Так происходит даже с децентрализованным биржами (DEX), типа Curve Finance. Пользователей здесь допускают к сделкам без регистрации на бирже: всё, что нужно сделать — подсоединить свой криптовалютный кошелёк. Список доступных кошельков появляется на экране при первом открытии сайта — например, для Curve.fi вы можете увидеть его на скриншоте.

После выбора кошелька нужно подтвердить подключение к бирже или сервису. Это даст вам возможность конвертировать имеющуюся на вашем счету криптовалюту в DAI и обратно, а также участвовать в сделках, вкладывать ресурсы в пулы, размещать заявки на выдачу кредитов, брать залоговые токены для себя и осуществлять иные процедуры, доступные на конкретной платформе.

При этом точных данных о том, сколько можно заработать на DeFi, нет — ожидания зависят от выбранных сервисов и их комиссий, устанавливаемых вами самостоятельно процентов и иных условий сделок, а также выбора путей инвестиций и условий стейкинга на конкретных платформах.

Читайте также: ТОП-5 горячих криптовалютных кошельков в 2021 году и Гайд по холодным криптокошелькам.